در چارچوب طرح «توسعه نظامات بانکی بینالمللی» به عنوان اولویت دلارزدایی را در برنامه خود دارد.

یکی از چالشهای همیشگی در اقتصاد ایران، وابستگی به دلار و نظامات پرداخت مبتنی بر دلار در تجارت با سایر کشورها بوده است. این مسئله از یکسو به دلیل تحریمها، تجارت خارجی را با محدودیت و افزایش هزینههای عملیاتی همراه کرده و از سوی دیگر باعث افزایش تقاضا برای دلار (و سایر ارزهای میخکوبشده به دلار مانند درهم امارات) با هدف تأمین مالی واردات میشود که در نتیجه افزایش نرخ ارز را به دنبال دارد.

علاوه بر این، محدودشدن نظامات پرداخت رسمی کشور و افزایش واسطهها (شرکتهای پوششی و تراستی)، هزینه قابل توجهی بر اقتصاد کشور تحمیل کرده است. در واقع در صورت عدم وجود نظام تبادلات رسمی بانکی، ساختار پرداختهای تجاری کشور برای در امان بودن از تحریمها، مجبور است از ابزارها و روشهای غیررسمی و واسطهای استفاده کند که هزینههای بنگاههای اقتصادی افزایش میدهد و در نهایت بر قیمت تمامشده کالاهای وارداتی یا تولیدی که مواد اولیه وارداتی دارند، تاثیر میگذارد.

در واقع مسیر دلارزدایی از اقتصاد ایران از مسیر کاهش استفاده از دلار و ارزهای وابسته به آن مثل درهم و یورو و کاهش وابستگی به نظامات پرداخت دلاری در تجارت خارجی میگذرد که مقاومسازی اقتصاد را نیز به دنبال خواهد داشت. به عبارت دیگر تا زمانی که تجارت خارجی کشور از نظام پرداخت رسمی محروم باشد، سیاستگذار ارزی کشور عملا نمیتواند نظارت کاملی بر جریان منابع و مصارف ارزی کشور داشته باشد که همین موضوع سبب میشود، در برهههای زمانی مختلفی به دلیل افزایش تقاضای ارز برای تامین مالی واردات یا خروج سرمایه، شاهد افزایش نرخ ارز و در نتیجه کاهش ارزش پول ملی باشیم.

در این شرایط مهمترین اقدام عملیاتی برای دلارزدایی از اقتصاد ایران، توسعه نظامات بانکی بینالمللی با رویکرد خنثیسازی تحریمهاست؛ بدان معنا که نقش نظام بانکی کشور در تجارت خارجی مجددا احیا و سهم بیشتری از مبادلات خارجی کشور در بستر بانکی رخ دهد.

در اثبات این موضوع باید گفت در شرایط فعلی استفاده از شرکتهای واسطهای (یا اصطلاحا تراستی) هزینههای جانبی بسیاری به اقتصاد کشور تحمیل میکند؛ در واقع به دلیل عدم شفافیت در تراکنشهای تجاری و استفاده از چند واسطه (از جمله صرافیها و بانکهای واسطهای)، شرایط برای خروج سرمایه یا تأمین مالی قاچاق بهوجود میآید. به عبارت دیگر با حذف نقش بانک به عنوان نهادی برای صحتسنجی و تأیید اسناد تجاری، شرکتها ممکن است با کماظهاری درآمد حاصل از صادرات یا بیشاظهاری هزینههای واردات، سبب خروج ارز از کشور یا عدم بازگشت ارزهای حاصل از صادرات به کشور بشوند که در نهایت در قالب خروج سرمایه و تأمین مالی کالاهای قاچاق، به اقتصاد کشور آسیب وارد میکند و امکان رصد و یا جلوگیری از آن هم در عمل تقریبا وجود ندارد.

راهبرد صحیح در این خصوص، انجام اقدامات عملیاتی برای تقویت و تثبیت زیرساختها و نظامات بانکی بینالمللی کشور و استقرار نظامات رسمی، غیرتراستی و تحریمناپذیر بانکی با همکاری شرکای بزرگ اقتصادی کشور است. از جمله این اقدامات میتوان به موارد زیر اشاره کرد:

توسعه همکاری بانکی با بانکهای فعال در کشورهای هدف از طریق انعقاد قرارداد کارگزاری و افتتاح حساب به ارزهای ملی؛

انعقاد و اجراییکردن پیمانهای پولی دوجانبه و چندجانبه با کشورهای هدف و توسعه سازوکارهای پایاپایسازی وجوه تجاری؛

توسعه سازوکارهای پرداخت خرد منطقهای با کشورهای هدف از طریق ابزارهایی همچون اتصال شبکه شتاب ایران به شبکه پرداخت کارتی کشورها یا استفاده از کیف پولهای الکترونیک؛

راهاندازی و اتصال زیرساختهای تبادلات پیامهای مالی در مبادلات بانکی با کشورهای هدف.

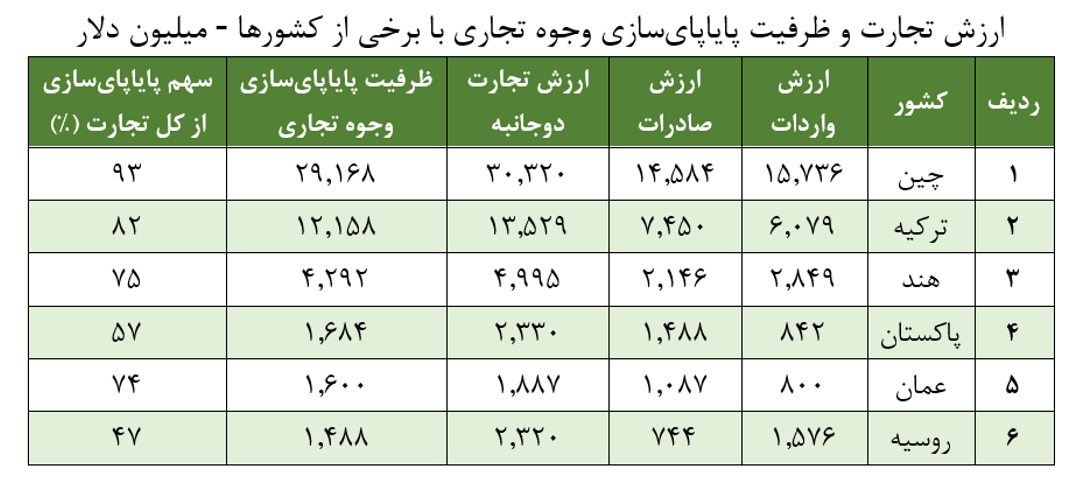

در واقع هدف نهایی از اقدامات مذکور، تجارت حداکثری با کشورهای هدف بدون نیاز به ارزهای واسط و همچنین تسویه پرداختهای تجاری با ارزهای غیر دلاری در نظام پرداخت بانکی است. بهعنوان مثال طبق آمار تجارت خارجی غیرنفتی کشور در سال ۱۴۰۱، ظرفیت پایاپایسازی بیش از ۵۰ میلیارد دلار (حدود ۴۵ درصد کل تجارت خارجی کشور) از وجوه تجاری دوجانبه با کشورهای «چین، ترکیه، هند، پاکستان، عمان و روسیه» وجود داشته است.

تجارت دوجانبه با کشورهای مذکور دارای دو ویژگی است که شرایط را برای برقراری سازوکار پایاپایسازی و یا استفاده از پیمانهای پولی دوجانبه جذاب میکند؛ اولا اینکه بیش از ۴۵ درصد از حجم تجارت دوجانبه ایران با این کشورها قابلیت پایاپایسازی دارد و ثانیا حجم ظرفیت پایاپایسازی وجوه تجاری با این کشورها (واردات و صادرات) بیش از ۱ میلیارد دلار است. بدیهی که اگر این دو ویژگی برای تجارت با کشورهای دیگر نیز وجود داشته باشد، شرایط ایجاد سازوکار تسویه پرداختهای تجاری با سایر کشورها نیز فراهم خواهد شد.

طرح اولویت دار دولت برای دلار زدایی از اقتصاد ایران

در حال حاضر این اقدامات در قالب طرح «توسعه نظامات بانکی بینالمللی» بهعنوان اقدام اصلی برای دلارزدایی از اقتصاد در دستور کار دولت قرار گرفته است. این طرح که بهعنوان یکی از طرحهای اولویتدار دولت در جلسه سوم اسفندماه سال گذشته ستاد فرماندهی اقتصاد مقاومتی به ریاست معاون اول ریاست جمهوری تصویب شد، اقداماتی عملیاتی برای کنار گذاشتن ارزهای واسط از جمله دلار، تسهیل مبادلات مالی و کاهش هزینههای جانبی در تجارت خارجی ارائه کرده است.

ضروری است بانک مرکزی جمهوری اسلامی به عنوان متولی اصلی اجرای این طرح با همکاری سایر دستگاههای اجرایی کشور، همچون وزارت امور خارجه و سازمان توسعه تجارت، با عملیاتیکردن این مصوبه، زمینه را برای دلارزدایی از تجارت خارجی کشور فراهم کند.

روشهای دلارزدایی در کشورهای مختلف

بانکهای مرکزی داراییهای خارجی خود را در حسابی به نام ذخیره ارزی و برای رسیدن به چهار هدف مدیریت نرخ برابری پول ملی، تضمین پرداخت خارجی مدیریت تکانههای اقتصادی و سودآوری نگهداری میکنند.

از اینرو سبد ارزی هر بانک جهانی با توجه به جریان نقدی تجارت خارجی با بازارهای هدف آزادی انتقال سرمایه، پیمانهای اقتصادی و سیاستهای کلان امنیتی چیده میشود. پس از جنگ جهانی دوم غلبه نظام مالی جهانی دلار، محور تعیینکننده در برتری اقتصادی آمریکا در نظام بینالملل ایفا کرده است. در عین حال این ابزار اقتصادی در پیشبرد دستورکارهای سیاسی و ژئوپلیتیکی واشنگتن نیز بسیار مؤثر واقع شده است، اما این روند با ظهور قطبهای جدید قدرت در نظام بینالملل که خود را در معرض این ابزار میبینند و همچنین با افزایش یکجانبهگرایی، آمریکا بهویژه در قالب اعمال تحریم اقتصادی با موج گستردهای از نارضایتیها مواجه شده است. این نارضایتیها سبب شده کنشگران مختلف در نظر و در عمل خروج از این سلطه را هدفی محوری برای خود تعریف کنند. این امر بهویژه در میان کشورهایی که بیش از دیگران هدف تحریمهای آمریکا قرار گرفتهاند، نمایان است کشورهایی، چون روسیه و چین همسو با افزایش تنشها و رقابتهای شرق و غرب اراده خود را برای حذف دلار یا کاهش نقش آن اعلام کردهاند.

سیاست افزایش سهم ارزهای ملی در مبادلات مالی جهانی و کاهش سطح اتکا به دلار بهعنوان یک راهبرد در سیاستهای کلان کشورهای جهان عمر طولانی ندارد و بدون احتساب تلاش بلوک شرق در دهههای میانی قرن گذشته از ابتدای هزاره جدید قابل ردیابی است که تحت تاثیر بازگشت آمریکا به سیاستهای یکجانبه و تلاش برای تکقطبی کردن جهان بوده است. این اقدامات باعث افزایش قدرت اقتصادی کشورهای رقیب و رشد سهم آنها در GDP جهانی، تشدید روند مالی شدن اقتصاد جهان، کاهش اعتماد به سیاستهای فدرال رزرو در تثبیت نرخ دلار و افزایش سوءاستفاده آمریکا از دلار بهعنوان ابزار تحریک علیه کشورهای دیگر شده است. پس از اعمال تحریمهای آمریکا علیه روسیه از سال ۲۰۱۴ بر سر موضوع الحاق کریمه به فدراسیون روسیه و شروع محدودیتهای آمریکا علیه تراکنشهای مالی، روسیه در راستای مقابله با آسیبهای ناشی از تحریمها، سیاست کاهش وابستگی به دلار و استفاده از ارزهای جایگزین را در تعاملات تجاری و بازرگانی خارجی بهکار گرفت و سهم طلا، یوان و یورو را افزایش داد که در این بین یوان چین بیشترین رشد را در ذخایر ارزی روسیه داشته است. این سیاست بعد از شروع جنگ اوکراین و تشدید تحریمهای غرب علیه روسیه با سرعت بالاتری دنبال میشود.

رقابت چین با دلار

چین بهعنوان یک قدرت جهانی نوظهور با تثبیت جایگاه اقتصادی خود در دو دهه گذشته به مرور به مهمترین رقیب سیاستهای راهبردی آمریکا در نظام بینالملل تبدیل شده و همزمان بر سطح تنشهای سیاسی و امنیتی میان دو کشور افزوده شده است. وابستگی بالای تجارت خارجی چین به مبادلات دلاری و سهم اندک یوان در ذخایر مالی کشورهای جهان به یک نقطه آسیبپذیر برای امنیت ملی این کشور تبدیل شده و چین از دو دهه گذشته مسیر خود را برای اعتباربخشی به یوان آغاز کرده است. این موضوع را میتوان از سیاست وامدهی به یوان به کشورهای جهان و افزایش جریان نقدی این ارز، پیشبرد پروژه کمربند و جاده بر بستر یوان و ایجاد زنجیرههای تامین جهانی بر اساس یوان متوجه شد.

ابتکار هند

هندوستان در کنار امضای توافق واردات انرژی از روسیه به روبل به شکل رسمی از سیاست کاهش وابستگی به دلار در تجارت خارجی خود رونمایی کرد و ارزهای ۱۸ کشور را برای تسویهحسابت مبادلات تجاری با روپیه به رسمیت شناخت. اعلام این مسأله از سوی این عضو بزرگ بریکس به یک دومینوی شفافسازی سیاستهای کاهش وابستگی به دلار از سوی سایر کشورهای عضو بریکس و کشورهای درحال توسعه منجر شد.

تغییر رویه یار عربی واشنگتن

در حالی که موافقت عربستان با فروش نفت به دلار پایه اصلی سیستم پترودلار در دهه ۷۰میلادی و حفظ جایگاه دلار بهعنوان ارز مرجع بعد از فروپاشی نظام برتون وودز بود، این کشور در یک چرخش قابلتوجه اعلام کرد که امکان فروش نفت به ارزهای دیگر را فراهم کرده است و از قرارداد فروش نفت به یوان رونمایی کرد. این موضوع میتواند به تغییر نظام ارزی این کشور از اتصال به دلار به سمت سبدی از ارزهای متنوع منجر شود. عربستان از ژانویه ۲۰۲۱ حدود ۴۰درصد اوراق خزانه آمریکا را از ذخایر خارجیاش خارج کرده است.

دریبل برزیلی دلار

با بازگشت لولا داسیلوا، رئیسجمهور چپگرا به برزیل سیاستهای تجاری این کشور نیز دستخوش تحول شده است و برزیل دیگر کشور عضو بریکس بهتازگی اعلام کرد که از حجم دلار در تجارت خود خواهد کاست و یوان چین را جایگزین دلار آمریکا در مبادلات تجاری خود با چین خواهد کرد. همچنین نخستوزیر مالزی به شکل رسمی عنوان کرد تکیه بر دلار آمریکا برای جذب سرمایهگذاری خارجی را خاتمه خواهد داد و مذاکرات دوطرفه برای انجام مبادلات تجاری به ارزهای محلی را با کشورهای طرف تجاری آغاز میکند.

فرار از سلطه دلار

با وجودی که موقعیت دلار بهعنوان یک ارز مرجع در طول یک سده گذشته با نوسانات شدیدی مواجه بوده، اما بعد از افتهای مقطعی با رشدهای پایدارتری مواجه بوده است. از سوی دیگر تداوم روند کاهشی سهم دلار بهعنوان واسط تجاری قیمتگذاری ذخیره ارزی و اعتباردهی در طول دو دهه اخیر را نمیتوان ذیل نوسانات مقطعی تحلیل کرد و به نظر میرسد که همزمان با تغییر راهبرد کلان اقتصادی سیاسی کشورهای جهان برای افزایش اعتبار ارزهای ملی و کاهش وابستگی به دلار روند نزولی افت جایگاه دلار ادامه پیدا خواهد کرد. براساس آمارهای موجود ذخایر جهانی به دلار در طول دو دهه گذشته ۱۳درصد کاهش داشته و همچنین سهم سرمایهگذاری خارجی در اوراق قرضه آمریکا از حدود ۵۰درصد در سالهای ۲۰۰۶ تا ۲۰۱۵ به ۳۳درصد در سال ۲۰۲۱ کاهش یافته است. این اقدامات باعث اخلال در نظام پترودلار و کاهش جریان دلار در تجارت نفتی، کاهش سهم صادرات آمریکا در تجارت دوجانبه با کشورهای نفتی و کاهش نقش بانک جهانی و صندوق بینالمللی پول در تامین مالی دولتها و پروژههای اقتصادی با افزایش اعتباردهی بانکهای چین به یوان شده است.

تولید 300 هزارتن کاتد به رغم کاهش بیش از 16 هزار تنی مصرف قراضه مس در سال 1401

مدیرعامل مس در مجمع عمومی عادی این شرکت که با حضور اکثریت سهامداران در تالار وزارت کشور برگزار شد از کسب رتبه پنجم ذخایر جهانی مس تنها با اکتشاف 7 درصدمساحت کشور خبر دادو گفت: با توسعه اکتشافات رسیدن به رتبه دوم و سوم جهانی نیز برای ایران متصور است.